تحلیل بنیادی بانک خاورمیانه (وخاور)

معرفی

بانک خاورمیانه بانک ایرانی میباشد، که در سال ۱۳۹۱ به عنوان هجدهمین بانک خصوصی کشور تأسیس شد. مؤسس و مدیرعامل این بانک پرویز عقیلی کرمانی است که پیش از این مدیرعامل بانک کارآفرین بود. این بانک در حال حاضر دارای سیزده شعبه در ایران است که نه شعبه در تهران و چهار شعبه در اصفهان و تبریز، شیراز و مشهد میباشد.

نماد معاملاتی بانک خاورمیانه در روز ۲۵ اسفند ۱۳۹۳ در بازار بورس تهران گشایش یافت. جهت گیری کلی بانک خاورمیانه در راستای ارایه خدمات و تسهیلات به شرکتهای کلان و خاص بوده و کمتر قصد پرداخت تسهیلات خُرد را دارد. سرمایه بانک ۵۰۰ میلیارد تومان بوده و اکثر سهامداران آن حقیقی و خرد می باشند.

استراتژی بانک

بانک خاورمیانه ماهیت اصلی فعالیت خود را به عنوان یک بانک “عمده فروش”، تمرکز بر مشتریان و تسهیلات تخصصی قلمداد میکند. بر این اساس بانک به جای تمرکز بر توسعه فیزیکی و جغرافیایی شعب، بر استفاده از ابزارهای تخصصی و ارتباط سازمان یافته با مشتریان تاکید دارد. استراتژی بانک افزایش بهرهوری و سودآوری برای سهامداران و مشتریان از طرق ذیل میباشد:

تمرکز بر شبکه محدود شعب

توسعه خدمات غیر حضوری

انتقال شعب بانک به محل کار شرکتها

ارایه خدمات منطبق بر نیازهای مشتریان

تمرکز بر جذب و آموزش مستعدترین فدانش آموختگان در کنار مدیران با سابقه کشور

رتبه نخست بانک خاورمیانه در میان بانک های بورسی ۱۵-۰۸-۹۵

در رتبهبندی شرکتهای پذیرفتهشده در بورس اوراق بهادار تهران، براساس امتیاز کسبشده از نظر کیفیت افشا و اطلاعرسانی مناسب، بانک خاورمیانه در میان بانک های بورسی رتبه نخست را کسب کرد. شفافیت رکنی کلیدی در توسعه روابط بین الملل بانک محسوب می شود. این امتیازی ویژه برای بانک خاورمیانه است که سبب خواهد شد یکی از بهترین گزینه ها برای همکاری با بانک های مطرح خارجی واقع شود.

محاسبه کفایت سرمایه طبق مدل استاندارد پیشنهادی بازل ۳ در سال ۱۳۹۵ با توجه به استاندارد پیشنهادی بازل ۳ نسبت کفایت سرمایه بانک ۵/۱۲ %محاسبه شده است. حداقل نسبت مجاز ۱۰٫۵ درصد می باشد. این معیار نشان می دهد بانک خاورمیانه نسبت کفایت سرمایه مناسبی دارد.

- تسهیالت اعطایی و مطالبات از اشخاص غیردولتی بـا علـم بـر ایـن موضـوع کـه منطقـاً بـا گذشـت زمـان از شـروع فعالیـت بانـک نـرخ رشـد برخـی از اقـلام منـدرج در صـورت هـای مالـی سـیر نزولـی خواهـد داشـت مـی تـوان بـا دیـد بهتـری نسـبت بـه تغییـرات ایـن اقلام تحلیـل سـال را ارائـه نمـود بـا توجـه بـه اینکـه تسهیلات اعطایـی یکـی از پـر بـازده تریـن اقلام دارایـی بانـک مـی باشـد سـهم بالای آن از کل دارایـی هـای بانـک بیانگـر توجـه ویـژه بـه مدیریـت دارایـی هـا مـی باشـد. البتـه رشـد دارایـی هـا موجـب تخلـف از حفـظ کیفیـت و دقـت در اعطـای تسـهیلات نگردیـده و ایـن امـر در نسـبت پاییـن تسهیلات غیرجـاری بانـک کـه معـادل ۶ درصـد مـی باشـد کاملا قابـل مشـاهده اسـت. ضمنـا لازم بـه ذکـر اسـت عمـده مبلـغ تسـهیلات غیرجـاری بانـک مربـوط بـه تسـهیلات طبقـه سررسـید گذشـته بوده و تنها ۰٫۳ درصد مربوط به مطالبات مشکوک الوصول می باشد.

- سپرده ها کل سپرده های جذب شده در سال مالی ۹۵ حدود ۶۲٫۷ هزار میلیارد ریال بوده است و در پایان شش ماهه نخست سال جاری نیز حدود ۶۹٫۲ هزار میلیارد ریال می باشد.نسـبت سـپرده هـا بـه سـرمایه بانـک از ۱۲٫۵ برابـر سـال گذشـته بـه ۱۳٫۸ برابر در شش ماهه افزایـش یافتـه است. یکی از اهداف بانک افزایش این نسبت به ۱۵ واحد است. در ادامه نمودار مربوط به روند سپرده های جذب شده اورده شده است.

نرخ رشد جذب منابع برای بانک به نسبت سایر بانک ها بالاتر است و البته سهم اندک، تازه تأسیس بودن و کوچک بودن بانک نیز در این موضوع مؤثر است.

منابع بانک به طور کلی شامل منابع هزینه زا و غیرهزینه زا می باشد. عمده منابع بانک خاورمیانه منابع هزینه زا می باشد. منابع بانک خاورمیانه در شش ماهه نخست سال جاری ۸ درصد رشد نموده است.

هزینه ها: جذب منابع برای بانک ها با ایجاد هزینه همراه است. عمده ترین هزینه هر بانک مربوط به هزینه سود پرداختی به سپرده گذاران می باشد. سود اعطایی به تسهیلات در سال ۹۵ حدود ۵۷۰ میلیارد تومان و برای سال ۹۶ به حدود ۶۳۰ میلیارد تومان افزایش یافته که در شش ماهه ۳۶۰ میلیارد تومان ا اتفاق افتاده است.

| منابع بانک | شهریور ۹۶ | ۱۳۹۵ | نسبت به جمع منابع ۹۶ | نسبت به جمع منابع ۹۵ |

| سپرده های دیداری | ۶,۶۲۳,۸۷۱ | ۵,۴۸۹,۷۳۱ | ۸% | ۷% |

| سپرده های پس انداز و مشابه | ۱,۱۴۹,۳۰۳ | ۴۴۰,۵۳۴ | ۱% | ۱% |

| سپرده های سرمایه گذرای مدت دار | ۵۹,۰۰۳,۴۱۸ | ۵۴,۸۵۴,۲۷۴ | ۷۳% | ۷۴% |

| سایر سپرده ها | ۲,۴۶۳,۶۹۶ | ۱,۹۹۷,۲۶۲ | ۳% | ۳% |

| منابع هزینه زا | ۷۲,۴۶۷,۵۵۰ | ۶۶,۷۶۰,۹۰۷ | ۹۰% | ۹۰% |

| منابع غیر هزینه زا | ۸,۱۴۰,۱۸۳ | ۷,۷۷۶,۲۲۴ | ۱۰% | ۱۰% |

| جمع منابع | ۸۰,۶۰۷,۷۳۳ | ۷۴,۵۳۷,۱۳۱ | ۱۰۰% | ۱۰۰% |

مصارف بانک

| مصارف بانک | ۱۳۹۵ | شهریور ۹۶ |

| موجودی نقد | ۳۶۷,۵۳۲ | ۲۹۹,۹۴۰ |

| مطالبات از بانک مرکزی | ۴,۳۹۴,۹۵۳ | ۵,۲۶۰,۶۵۹ |

| مطالبات از سایر بانکها و موسسات اعتباری | ۶,۵۷۲,۱۱۴ | ۸,۲۰۷,۵۱۹ |

| تسهیلات اعطایی به سایر اشخاص | ۵۳,۶۲۵,۳۱۶ | ۵۸,۷۱۶,۶۹۱ |

| جمع | ۶۴,۹۵۹,۹۱۵ | ۷۲,۴۸۴,۸۰۹ |

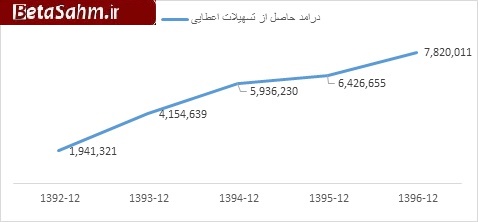

تسهیلات به اشخاص غیر دولتی عمده بخش پرداخت تسهیلات این بانک را شامل می شود. در سال گذشته حدود ۶۴۰ میلیارد تومان سود دریافتی بابت تسهیلات پرداختی رقم خورده است و برای سال جاری حدود ۷۸۰ میلیارد تومان برآورد شده است که در شش ماهه حدود ۳۶۰ میلیارد تومان آن محقق شده است.

ترکیب تسهیلات اعطایی

تسهیلات اعطایی بانک ها شامل فروش اقساطی، مشارکت مدنی، جعاله، مضاربه و قرض الحسنه می باشد. البته عمده تسهیلات اعطایی بانک ها معمولا مشارکت مدنی و تسهیلات ارزی می باشد. تسهیلات اعطایی بانک در بودجه ۹۶ حدود ۶۲ هزار میلیارد ریال براورد شده است که با ۱۷ درصد افزایش نسبت به سال مالی قبل در نظر گرفته شده است. همچنین بانک در پایان شش ماهه نخست سال حدود ۵۹ هزار میلیارد ریال تسهیلات اعطایی به اشخاص غیر دولتی داشته است. تسهیلات اعطایی بانک ها شامل فروش اقساطی، مشارکت مدنی، جعاله، مضاربه و قرض الحسنه می باشد. البته عمده تسهیلات اعطایی بانک ها معمولا مشارکت مدنی و تسهیلات ارزی می باشد. تسهیلات اعطایی بانک در بودجه ۹۶ حدود ۶۲ هزار میلیارد ریال براورد شده است که با ۱۷ درصد افزایش نسبت به سال مالی قبل در نظر گرفته شده است. همچنین بانک در پایان سه ماهه نخست سال حدود ۵۳ هزار میلیارد ریال تسهیلات اعطایی به اشخاص غیر دولتی داشته است.

سرعت رشد سود تسهیلات نیز در این بانک نوپا قابل توجه می باشد. در ادامه تسهیلات اعطایی به تفکیک جاری، سررسید گذشته، معوق، مشکوک الوصول و سهم هر کدام در تسهیلات نشان داده شده است.

| شرح | سال ۹۵ | بودجه ۹۶ | نسبت به تسهیلات ۹۵ | نسبت به تسهیلات ۹۶ |

| جاری | ۴۹,۹۲۵,۹۸۰ | ۵۴,۵۸۷,۹۴۴ | ۹۴% | ۸۷% |

| سررسید گذشته | ۲,۶۳۵,۸۹۶ | ۶,۲۱۷,۰۵۵ | ۵% | ۱۰% |

| معوق | ۶۸۸,۰۱۶ | ۱,۵۰۲,۳۵۵ | ۱٫۳% | ۲٫۴% |

| مشکوک الوصول | ۷۳,۸۸۱ | ۱۶۱,۴۸۲ | ۰٫۱% | ۰٫۳% |

| کل تسهیلات | ۵۳,۳۲۳,۷۷۳ | ۶۲,۴۶۸,۸۳۶ | ۱۰۰% | ۱۰۰% |

طبق جدول بالا حدود ۹۴ درصد از تسهیلات شرکت در سال مالی ۹۵ در طبقه جاری قرار داشته که در بودجه ۹۶ کاهش این نسبت به حدود ۸۷ درصد در برآورد شده است. نسبت تسهیلات غیر جاری به کل تسهیلات اعطایی نیز با افزایش همراه شده است. مطالبات غیر جاری به سه دسته سررسید گذشته، معوق و مشکوک الوصول تقسیم بندی می شوند. نسبت مطالبات غیرجاری بالا در هر بانک به عنوان مشکلی بزرگ شناخته می شود که می تواند عملکرد مجموعه بانک را مخدوش نماید. متوسط مطالبات مشکوک الوصول در بین بانک های بورسی بالای ده درصد می باشد اما این نسبت در بانک خاورمیانه فعلا در وضعیتی بسیار مناسب قرار داد. قسمتی از این اتفاق مربوط به تازه تأسیس بودن این بانک بر می گردد اما قسمت دیگری از آن مرتبط با عملکرد صحیح بانک مرتبط است.

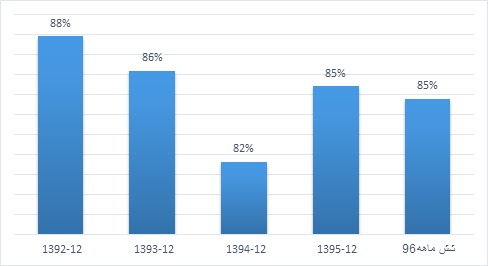

نسبت تسهیلات اعطایی به سپرده های جذب شده

این نسبت نشان میدهد که بانک چه مقدار از سپرده های جذب شده خود را به صورت تسهیلات به مشتریان خود اعطا کرده است.

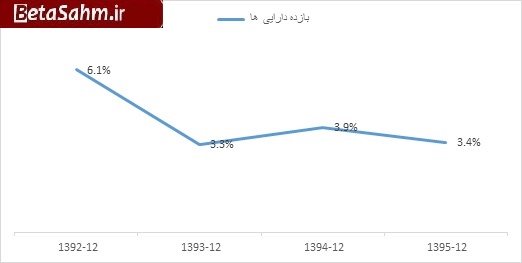

بازده دارایی ها

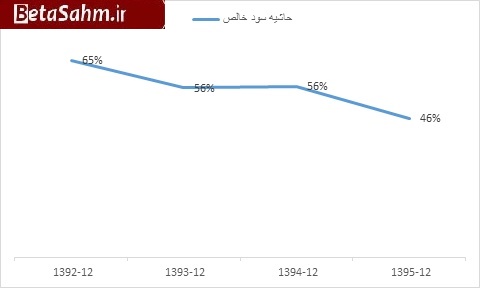

حاشیه سود خالص

این نسبت سود خالص بانک به مجموع درآمدهای آن است.

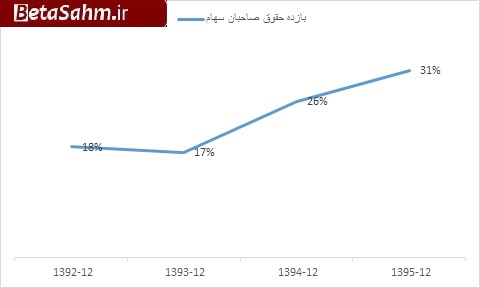

بازده حقوق صاحبان سهام

بازده حقوق صاحیان سهام در سال ۹۴ حدود ۲۶ درصد و برای سال ۹۵ حدود ۳۱ درصد بوده است که نسبت بالایی است.

نسبت سود خالص به سپرده ها

این نسبت نشان می دهد به ازای هر واحد سپرده ی جذب شده چه میزان سود خالص ساخته شده است. بالاتر بودن این نسبت نشان دهنده قدرت بانک در جذب منابع ارزان تر می باشد.

صورت سود و زیان

| شرح | بودجه ۹۶ | عملکرد شش ماهه | پوشش شش ماهه |

| درآمدهای مشاع | – | – | – |

| درامد حاصل از تسهیلات اعطایی | ۷,۸۲۰,۰۱۱ | ۳,۵۶۴,۲۸۹ | ۴۶% |

| سود (زیان) حاصل از سرمایهگذاریها و سپردهگذاریها | ۱,۸۰۲,۶۳۵ | ۱,۰۹۰,۴۳۳ | ۶۰% |

| جمع درامدهای مشاع | ۹,۶۲۲,۶۴۶ | ۴,۶۵۴,۷۲۲ | ۴۸% |

| سود علی الحساب سپرده های سرمایه گذاری | (۶,۲۶۰,۸۷۰) | (۳,۶۳۷,۲۴۸) | ۵۸% |

| تفاوت سود قطعی و علی الحساب سپرده های سرمایه گذاری | (۱۴,۲۲۶) | – | ۰% |

| سهم سود سپرده گذاران | (۶,۲۷۵,۰۹۶) | (۳,۶۳۷,۲۴۸) | ۵۸% |

| سهم بانک از درامدهای مشاع (شامل حق الوکاله) | ۳,۳۴۷,۵۵۰ | ۱,۰۱۷,۴۷۴ | ۳۰% |

| درآمدهای غیرمشاع | – | – | – |

| سود تسهیلات اعطایی – غیرمشاع | ۱,۴۶۵,۸۹۷ | ۸۳۷,۲۹۱ | ۵۷% |

| درامد کارمزد | ۵۲۹,۹۷۵ | ۳۱۶,۵۹۴ | ۶۰% |

| نتیجه مبادلات ارزی | ۱۲۶,۵۰۶ | ۱۰۶,۶۴۷ | ۸۴% |

| سایر درامدها | ۵۷,۶۲۵ | ۳۰,۷۳۳ | ۵۳% |

| جمع درامدهای غیرمشاع | ۲,۱۸۰,۰۰۳ | ۱,۲۹۱,۲۶۵ | ۵۹% |

| جمع درامدها | ۵,۵۲۷,۵۵۳ | ۲,۳۰۸,۷۳۹ | ۴۲% |

| هزینه ها | – | – | – |

| هزینه های عمومی, اداری و تشکیلاتی | (۱,۱۹۳,۰۰۰) | (۴۶۲,۶۸۶) | ۳۹% |

| هزینه مطالبات مشکوک الوصول | (۸۹۹,۰۶۸) | (۳۰۶,۸۵۸) | ۳۴% |

| هزینه های مالی | – | – | – |

| هزینه کارمزد | (۱,۰۸۳,۰۶۴) | (۵۷۷,۵۴۳) | ۵۳% |

| سایر هزینه ها | – | – | – |

| جمع هزینه ها | (۳,۱۷۵,۱۳۲) | (۱,۳۴۷,۰۸۷) | ۴۲% |

| سود (زیان) قبل از کسر مالیات | ۲,۳۵۲,۴۲۱ | ۹۶۱,۶۵۲ | ۴۱% |

| مالیات | (۴۷۰,۴۸۴) | (۱۰۱,۲۷۷) | ۲۲% |

| سود (زیان) خالص عملیات در حال تداوم | ۱,۸۸۱,۹۳۷ | ۸۶۰,۳۷۵ | ۴۶% |

| سود هر سهم پس از کسر مالیات | ۳۷۶ | ۱۷۲ | ۴۶% |

| سرمایه | ۵,۰۰۰,۰۰۰ | ۵,۰۰۰,۰۰۰ | ۱۰۰% |

شرکت در بودجه ۹۶، افزایش ۲۵ درصدی درآمد ها ( مشاع و غیر مشاع ) و کاهش ۷ درصدی سود هر سهم را نسبت به سال گذشته براورد کرده است. وخاور در عملکرد شش ماهه ۴۲ درصد درآمد ها را محقق کرده است که در مقایسه با دوره مشابه، رشد ۳۲ درصدی دارد، همچنین ۴۶ درصد سود هر سهم را پوشش داده است که نسبت به دوره مشابه رشد ۸ درصدی دارد.

جمع بندی

بانک خاورمیانه در سال ۱۳۹۱ توسط افرادی خبره در صنعت بانکداری و به صورت خصوصی بنا نهاده شد. این بانک با سرمایه ۵۰۰ میلیارد تومان و جذب حدود ۶۰ هزار میلیارد ریال سپرده یکی از بانک های کوچک حال حاضر در کشور می باشد. بانک خاورمیانه گزارشات دوره ای خوبی نیز در سال جاری داشته است و با افزایش تسهیلات اعطایی در سال جاری، سود حاصل از تسهیلات اعطایی را نیز افزایش داده است و در سوی مقابل با توجه به الزام بانک مرکزی بر کاهش سود سپرده های بانکی، سود پرداختی به سپرده گذاران را کاهش داده است که نهایتا درامدهای مشاع خود را نسبت به سال قبل افزایش داده است. البته نکته ای که باید به آن توجه کرد میزان پایبندی بانک ها به قوانین بانک مرکزی در کاهش سود سپرده ها می باشد. با توجه به رشد چشم گیر جذب سپرده های بانکی و رشد تسهیلات اعطایی به خصوص در قسمت تسهیلات اعطایی ارزی و متنوع شدن ترکیب تسهیلات اعطایی، عملکرد این بانک برای سال جاری مناسب ارزیابی می شود. با توجه به رشدی بودن این بانک نمی توان با استفاده از سهم جذب سپرده از کل نقدینگی به برآورد سود هر سهم پرداخت اما انتظار می رود بانک خاورمیانه بتواند سود اعلامی خود را پوشش دهد و حتی به ارقامی بالاتر دست یابد.

گروه تحلیل گری بتا سهم…